【企业所得税】未按权责发生制原则确认的收入如何处理?

根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令512号)第九条规定:

跨期收取的租金、利息、特许权使用费收入

01租金

其中,如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,根据《中华人民共和国企业所得税法实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。

政策依据

《中华人民共和国企业所得税法实施条例》第十九条

《关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)

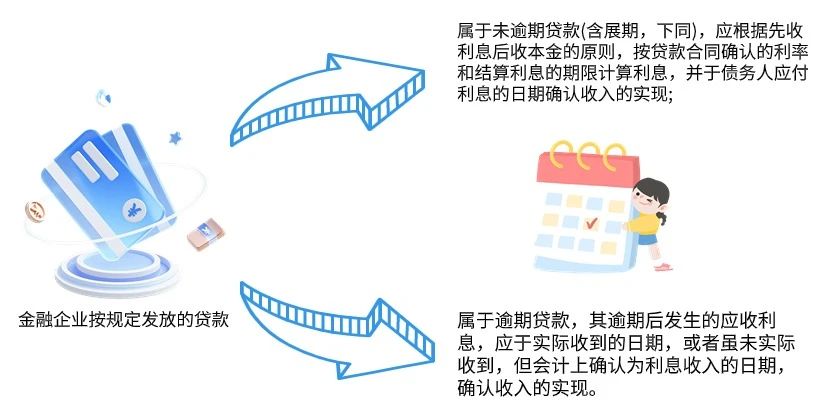

02利息

政策依据

《中华人民共和国企业所得税法实施条例》第十八条

《国家税务总局关于金融企业贷款利息收入确认问题的公告》(国家税务总局公告2010年第23号)

03特许权使用费

特许权使用费收入,应按照合同约定的特许权使用人应付特许权使用费的日期确认收入的实现。

政策依据

《中华人民共和国企业所得税法实施条例》第二十条

分期确认收入

01分期收款方式销售货物收入

以分期收款方式销售货物的,应按照合同约定的收款日期确认收入的实现。

政策依据

《中华人民共和国企业所得税法实施条例》第二十三条

02持续时间超过12个月的建造合同收入

企业受托加工制造大型机械设备、船舶、飞机,以及从事建筑、安装、装配工程业务或者提供其他劳务等,持续时间超过12个月的,应按照纳税年度内完工进度或者完成的工作量确认收入的实现。

政策依据

《中华人民共和国企业所得税法实施条例》第二十三条

政府财政资金收入

企业按照市场价格销售货物、提供劳务服务等,凡由政府财政部门根据企业销售货物、提供劳务服务的数量、金额的一定比例给予全部或部分资金支付的,应当按照权责发生制原则确认收入。

除上述情形外,企业取得的各种政府财政支付,如财政补贴、补助、补偿、退税等,应当按照实际取得收入的时间确认收入。

注:适用于2021年及以后年度汇算清缴。

政策依据

《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号 )

【本文源自“上海税务”公众号】

在线咨询

在线咨询

QQ交流群

QQ交流群 微信公众号

微信公众号